Araíz de la profunda crisis bancaria que sacudió a la economía dominicana en los años 2003-2004, hemos observado desde las gradas los intercambios armoniosos entre el Banco Central (BCRD) y el Ministerio de Hacienda (MH) en torno al manejo de la deuda que inicialmente provocó la crisis bancaria y que, durante los últimos 20 años, ha sido responsabilidad del BCRD. Las conversaciones dieron lugar a leyes como la 167-07 para la Recapitalización del BCRD, la cual establecía una serie aportes fiscales que contribuirían a reducir gradualmente dicha deuda en términos nominales o, en el peor de los casos, como porcentaje del PIB hasta llevarla a un nivel insignificante. Las desviaciones y retrasos con relación a los montos de los aportes fiscales establecidos en dicha ley han prevalecido durante los últimos 15 años, registrándose atrasos que terminan pagándose, total o parcialmente, el año siguiente.

Independientemente de las razones y argumentaciones que tengan el BCRD y el MH en la defensa de su actuación y desempeño sobre este derivado de la crisis bancaria, el resultado que ha producido el manejo de dicha deuda en los últimos 20 años ha sido deficiente y costoso para la nación. Recordemos que cuando se suman los costos iniciales del rescate de los tres bancos colapsados en el 2003-2004, estos alcanzaban unos RD$85,000 millones, un valor bastante cercano al promedio del stock de valores en circulación que el BCRD había colocado a junio-agosto de 2004, para recoger la fuerte expansión de la liquidez que provocó el esquema seleccionado por el BCRD para rescatar a los depositantes durante el 2003. Nadie debía esperar que esa deuda del BCRD representada por los valores en circulación se mantendría inalterada en el futuro, sabiendo todos que la misma acarreaba elevadas tasas de interés que obligaban al BCRD a emitir nuevos certificados para levantar liquidez y honrar el pago de los intereses, mientras transmitía la confianza que era necesaria para garantizar el éxito del “rollover” de los vencimientos. Pero de la misma manera, nadie esperaba en ese momento que, veinte años más tarde, la deuda representada por los valores en circulación del BCRD fuese actualmente de RD$1,048,596 millones, es decir, 13 veces el nivel en que cerró en julio de 2004.

Tendría razón todo aquel que señale que la comparación en términos nominales es incorrecta pues no toma en consideración el crecimiento de nuestra economía ni el mayor volumen de los ingresos corrientes del Gobierno que, a final de cuentas, es lo que permite calificar la capacidad de pago de los compromisos que asume el Estado dominicano. No olvidemos que el BCRD es parte del Estado dominicano y que su deuda forma parte de la deuda del sector público consolidado. Cuando observamos los indicadores en términos relativos, no encontramos razones que nos permitan mejorar la calificación que hemos otorgado al manejo de la deuda del BCRD. Si la medimos como porcentaje del PIB, observamos que de un nivel cercano a 10% del PIB que representaba a mediados de 2004, esta cerrará en 15.5% en el 2023. En lugar de descender, la deuda ha aumentado. Este aumento ha tenido lugar a pesar de que el PIB nominal creció anualmente a una tasa promedio de 11.6%. ¿Qué ocurrió? Que mientras el PIB nominal creció a esa tasa, la deuda del BCRD aumentó anualmente, en promedio, un 15%.

Si la medimos como porcentaje de los ingresos corrientes del Gobierno, que es la medición que debe hacerse para entender el esfuerzo que tendría que hacer la fiscalidad para honrar esos compromisos, observamos que mientras en el 2004 esta deuda era equivalente al 80% de los ingresos corrientes del Gobierno, este año rozará el 100%.

En un artículo que publicamos el 16 de mayo de 2016, planteamos la necesidad de que el MH y el BCRD se sentasen a estructurar el traspaso de toda la deuda doméstica del BCRD al MH, lo que permitiría que la misma se manejase con el único objetivo de reducirla gradualmente como porcentaje del PIB o de los ingresos corrientes del Gobierno, algo que el BCRD, al perseguir múltiples objetivos, se le imposibilitaba. En una propuesta que entregamos a la pasada administración a mediados de 2016, incluimos un esquema para el traspaso de la deuda del BCRD al MH, muy parecido al que adoptó el Gobierno de México, luego de la crisis bancaria de 1995-1998.

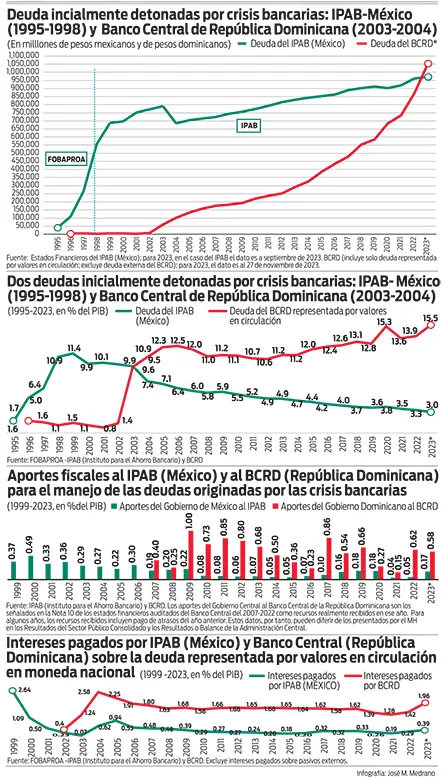

Inicialmente, la deuda que provocó la crisis bancaria en México fue manejada por un Fideicomiso administrado por su banco central, el Banco de México, denominado Fondo Bancario de Protección al Ahorro (Fobaproa), una entidad que generó una gran controversia. A final de 1998, el Gobierno tomó la decisión de trasladar toda la deuda que manejaba Fobaproa, a una nueva entidad que operaría como dependencia del Ministerio de Hacienda, el Instituto de Protección al Ahorro Bancario (IPAB). La deuda recibida por el IPAB ascendía a 11.4% del PIB, ligeramente mayor a la de 10.5% que manejaba el BCRD en julio-agosto de 2004. El único objetivo perseguido por el IPAB ha sido lograr que el “rollover” de los vencimientos de esa deuda se haga cada vez a una menor tasa de interés, con lo cual el crecimiento de la deuda se moderaría y esta, en consecuencia, se iría reduciendo como porcentaje del PIB. Ese objetivo ha sido alcanzado. A pesar de la deuda nominal del IPAB ha registrado un crecimiento anual promedio de 2.2% entre 1998 y 2023 (muy por debajo del 15% de crecimiento anual que ha exhibido la del BCRD entre mediados de 2004 y 2023), como porcentaje del PIB, la deuda del IPAB se ha reducido de 11.4% en 1999 a 3.0% en el 2023.

Podría argumentarse que los aportes fiscales del Gobierno mexicano al IPAB han sido mucho mayores que los aportados por el Gobierno dominicano. La información estadística disponible, sin embargo, no valida ese señalamiento. Entre 1999 y 2023, los aportes fiscales al IPAB han oscilado entre 0.04% y 0.49% del PIB, con una media de 0.18%. En el caso dominicano, los aportes fiscales del Gobierno al BCRD han oscilado entre 0.23% y 1.00% del PIB, registrando un promedio anual de 0.56%, tres veces más elevado que el promedio recibido por el IPAB. Este último se nutre también de las cuotas cobradas a la banca múltiple por la prestación del sistema de protección al ahorro. En el período 2020-2022, el 45% de los ingresos del IPAB fueron aportes fiscales y el restante 55% correspondió a las cuotas pagadas por la banca múltiple. En el caso dominicano, el Fondo de Contingencia (para garantías de depósitos) y el Fondo de Consolidación Bancaria (enmarcado en el programa de prevención de riesgo de las entidades de intermediación financiera), ambos administrados por el Banco Central, tenían depósitos e inversiones por un total consolidado de RD$53,967 millones a final de 2022.

Comparando el manejo de la deuda del IPAB en México con el del BCRD, observamos que mientras los intereses pagados por el IPAB en los últimos 18 años han oscilado entre 0.18% y 0.53% del PIB, en nuestro caso, los intereses pagados sobre los valores en circulación del BCRD han oscilado entre 1.28% y 1.96% del PIB. Algunos podrían especular que las tasas de interés pagadas por el IPAB sobre los títulos de deuda que emite son mucho más bajas que las que paga el BCRD. En la última subasta del IPAB, los rendimientos ofrecidos sobre sus títulos a 28, 91 y 182 días de vencimiento, oscilaron entre 11% y 11.75%. En la última de Letras de 70 y 224 días de vencimiento, realizada por el BCRD, los rendimientos ofrecidos oscilaron entre 8.64% y 9.28%.

No le demos más vueltas al asunto. La diferencia de los gastos financieros por concepto de manejo de ambas deudas, la del IPAB y la del BCRD, se debe a que el tamaño de la nuestra, como % del PIB, es actualmente 5 veces mayor que la del IPAB. ¿Por qué la nuestra es 5 veces más grande? Porque mientras el IPAB tiene como único objetivo lograr que esa deuda vaya reduciéndose anualmente como porcentaje del PIB, el BCRD persigue varios objetivos simultáneamente, entre los cuales podemos mencionar los siguientes: a) una meta de inflación que logra con ajustes de la tasa de política monetaria, la venta de certificados y un estricto control sobre las fluctuaciones de la tasa de cambio; b) una meta de tasa de cambio que alcanza con una mezcla de venta de reservas y una efectiva capacidad de persuasión moral de los agentes del mercado; c) una meta de crecimiento del PIB real y del empleo para la cual utiliza la expansión del crédito del sistema bancario consolidado al sector privado; d) una meta de acumulación de reservas internacionales netas, que en algunas ocasiones alcanza canjeando liquidez en dólares en la banca por certificados especiales de inversión de alto rendimiento o con el depósito de los recursos obtenidos por el Gobierno cuando se endeuda en el exterior; e) una meta de excelente solvencia y capitalización de nuestras entidades de intermediación financiera; y finalmente, si fuese posible lograrlo, f) la meta de mantener controlado el crecimiento de la deuda del Banco Central representada por los valores en circulación. Reconozcámoslo, le hemos pedido demasiado al BCRD. Después de 20 años de experimentos, está claro que no resulta posible alcanzar simultáneamente todos los objetivos. Es tiempo de que la deuda inicialmente originada por la crisis bancaria del 2003-2004, se despida del BCRD y parta hacia el MH.

Para algunos, esta deuda no representa realmente un serio problema pues mientras el BCRD la maneje, este puede emitir dinero para pagar los intereses y los valores a la fecha de vencimiento. Mientras haya confianza en el BCRD, a nadie le preocuparía, por ejemplo, que este año el pago de los intereses sobre los valores en circulación del BCRD ascenderán a unos RD$132,000 millones, un 2% del PIB. No hay dudas que la confianza es fundamental para que el esquema de manejo de su deuda interna que hace el BCRD no se descarrile. Si fuese una entidad, empresa o esquema montado por agentes privados para manejar sus pasivos, hace rato hubiese colapsado. El problema de la confianza, sin embargo, es que no hay forma posible de garantizarla permanentemente. En Dios podemos confiar permanentemente, pero resulta cuesta arriba pensar que ese nivel de confianza puede ser trasladado permanentemente a instituciones como los bancos centrales, que están expuestas, como todas las economías del mundo, a choques internos y externos impredecibles, como por ejemplo, una parada súbita (“sudden stop”) en los flujos de capitales financieros hacia el país, que provoquen una devaluación apreciable de la moneda; brotes inflacionarios que den lugar a alzas considerables de las tasas de interés que eleven dramáticamente el costo financiero del “rollover” de los vencimientos de las deudas que administra el BCRD; o una expansión inmanejable del déficit del sector público, inducida por la llegada de populistas al Poder Ejecutivo que ofrezcan hasta el cielo sin recaudar un peso para construir la escalera o el ascensor que se necesitaría para llegar al destino prometido.

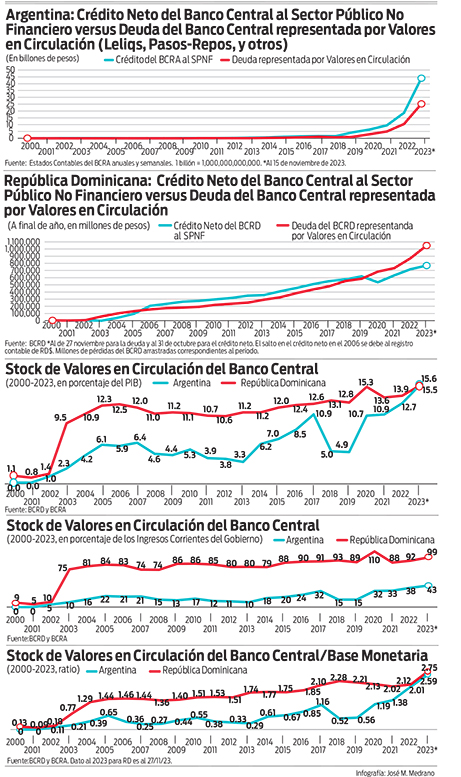

Argentina es un buen ejemplo de los riesgos que puede enfrentar un país cuando se mezclan todas las posibilidades anteriores y la confianza se devalúa. Perdieron su acceso al mercado de capitales (“sudden stop”) hace tiempo y solo el FMI le presta piadosamente recursos, consciente de que tendrá que hacer el “rollover” de esa deuda de manera cuasi-permanente, a no ser que un nuevo gobierno ejecute un profundo y muy doloroso ajuste fiscal. El déficit público alcanza el 10% del PIB, la inflación coquetea el 180% y el precio del dólar va de 360 a 950 pesos argentinos por dólar dependiendo del uso que se le vaya a dar a la moneda estadounidense. El Banco Central de Argentina (BCRA) ha perdido US$23,000 millones de sus reservas, más de la mitad de las que tenía a final de 2022. Todo lo anterior ha llevado al BCRA a pagar tasas de interés de 133% sobre sus valores (Leliqs) con 28 días de vencimiento. Por eso, se ha convertido en el principal contribuyente al déficit del sector público consolidado en la tierra de Gardel y Perón.

Nosotros no queremos vernos en ese espejo. La confianza que hoy se tiene en el BCRD explica el porqué nadie está preocupado por el hecho de que la deuda representada por valores en circulación del BCRD cerrará este año en 15.5% del PIB, similar a la que exhibirá la del BCRA (15.6%); que esa deuda, como porcentaje de los ingresos corrientes del Gobierno terminará en 99% en el 2023, muy por encima del 43% en que cerrará la del BCRA; que la relación de la deuda del BCRD y la base monetaria cerrará en 2.75, por encima del 2.59 que exhibirá la relación en Argentina; y que a final de 2022, antes de iniciarse el descalabro, la deuda representada por los valores del BCRA era equivalente al 68% de las reservas internacionales netas, por debajo del 107% de la del BCRD a final del año pasado.

Para evitar encontrarnos con el espejo argentino, debemos ir preparando todo para trasladar, cuando entre en vigencia la reforma fiscal integral en el 2024 o 2025, la deuda del BCRD al MH o a una dependencia de este ministerio que la registraría con la denominación “Deuda derivada del Rescate Bancario de 2003-2004”, aunque resulte cuesta arriba explicar cómo fue que esta pasó de RD$81,192 millones en julio de 2004 a RD$1,200,000 o RD$1,300,000 millones, que será el nivel que alcanzará si la trasladamos a final de 2024 o 2025.

Estoy consciente que a algunos les preocuparía ese traslado pues entenderían que con ello dicha deuda sería considerada como deuda pública. En realidad, esa deuda es parte de la deuda del sector público consolidado. En los prospectos (“Offering Memorandum”) que el país entrega a los potenciales compradores de bonos globales, la deuda del BCRD se incluye dentro de la deuda del sector público consolidado. El FMI también lo hace en sus reportes sobre la economía del país. Los bancos de inversión y las firmas calificadoras de riesgo también tienen la información y la incorporan para estimar el riesgo de nuestra deuda soberana. Más aún, la Dirección General de Crédito Público, cuando publica sus tablas de la deuda pública, también la incluye. En consecuencia, lo único que cambiaría es el administrador de esa deuda; en lugar de ser el BCRD, sería el MH o algún instituto similar al IPAB de México. El deudor siempre ha sido y seguirá siendo el mismo: el Estado dominicano.

El MH o la dependencia que se cree, sería la receptora de los aportes fiscales del Gobierno, de las cuotas que hoy cobra el BCRD de las entidades financieras para garantías de depósitos y otras contingencias, del señoreaje que el BCRD debe pagar al Gobierno y de los activos financieros (acciones de empresas, por ejemplo) que fueron recibidos por el BCRD durante el proceso de rescate bancario. El MH tendría que tomar la decisión si dejará o no en manos del BCRD la recuperación de los demás activos recibidos durante el proceso de rescate bancario o si prefiere que éste los vaya pasando gradualmente al MH o a la dependencia que se cree. El único objetivo que tendría esta dependencia sería reducir gradualmente esta deuda como porcentaje del PIB hasta hacerla insignificante, algo que, lamentablemente, debido a la multiplicidad de objetivos que persigue, el BCRD no ha logrado.