Las dos deficiencias más serias que exhibimos los economistas se originan en la poca importancia que hemos dado al estudio de la historia y al dominio de la contabilidad. No es por casualidad que los grandes economistas, generalmente, han exhibido un profundo conocimiento de la historia y una facilidad particular para entender los estados financieros tanto de las empresas como de las naciones, específicamente, el balance general (activos, pasivos y patrimonio) y el estado de resultados (ingresos, egresos y resultados operacionales).

Es sobre la segunda deficiencia a la que me voy a referir hoy. Lo haré porque en el debate sobre la magnitud y la sostenibilidad de la deuda pública, percibimos que los organismos multilaterales de financiamiento (FMI, Banco Mundial y BID), las firmas calificadoras de riesgo (Moody’s, Standard & Poor’s y Fitch), los grandes bancos de inversión (J.P.Morgan, Goldman Sachs, Bank of America, Citibank y Morgan Stanley), funcionarios del área económica del gobierno y del Banco Central de la República Dominicana (BCRD), y la mayoría de los economistas dominicanos, solo dirigen la mirada a la partida de los pasivos. Por alguna razón desconocida, la mayoría no presta atención a la partida de los activos, específicamente, la subpartida denominada activos financieros. En el caso de una empresa, un financista o economista capaz, al analizar el balance general de la misma, se detendría en primer lugar a escrudiñar y ponderar todas las partidas que conforman los activos, para luego evaluar la magnitud y la estructura de los pasivos, y de esa manera, comprender el porqué del nivel del patrimonio de la empresa en el período evaluado.

En el caso de la economía dominicana parece existir una obsesión con la deuda pública y quizás por eso, la mayoría de los analistas sólo tienen ojos para ella. Cuando estudié economía en la UNPHU, el pensum incluía cuatro cursos de contabilidad y uno de contabilidad de costos. Ese entrenamiento en el análisis de estados financieros, posiblemente me ha inducido a ver el cuadro completo, no sólo la geografía sur del balance general donde se encuentran localizados los pasivos (deuda). ¿Cambia la perspectiva de la deuda pública si en lugar de sólo analizar los pasivos financieros del Estado dominicano nos detenemos, por lo menos un instante, a observar la partida de los activos financieros? Pienso que sí.

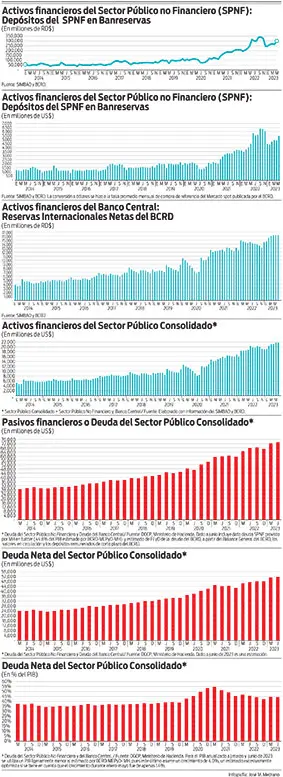

Lo primero que observamos es que en los últimos tres años se ha producido la mayor acumulación de activos financieros del Estado en toda la historia económica de nuestra nación. Mientras en el período 2014-2019, los depósitos del Sector Público No Financiero (SPNF) en Banreservas promediaron mensualmente RD$67,450 millones, a final de mayo de 2023 estos ascendían a RD$295,884 millones, 4.4 veces más. Convertidos a la tasa de cambio de ese mes, alcanzaban la suma de US$5,410 millones. No incluimos los depósitos que mantiene el Gobierno Central en el BCRD porque estos están incluidos en las Reservas Internacionales Netas (RIN) del BCRD y debemos evitar la doble contabilización. Las RIN, que constituyen el principal activo financiero del Estado dominicano, a final de junio ascendían a US$16,197 millones. Asumiendo que los depósitos del SPNF en Banreservas se mantuvieron en junio al mismo nivel que en mayo, tendríamos que el total de activos financieros del Sector Público Consolidado (SPNF + BCRD) a final de junio de 2023 era de US$21,607 millones.

Los pasivos financieros (deuda) del Sector Público Consolidado es la partida que siempre encuentra espacio en los medios de prensa y las redes sociales, especialmente en Twitter. Esta deuda incluye no sólo la del SPNF sino también, la del BCRD. Se ha indicado que la deuda del Sector Público Consolidado ha pasado de US$47,359 millones en agosto de 2020 a US$73,031 millones en junio de 2023, para un aumento de US$25,672 millones. Lo que no se dice es que, durante ese mismo período, los activos financieros del Sector Público Consolidado han pasado de US$8,309 millones en agosto de 2020 a US$21,607 millones en junio de 2023, registrando un crecimiento sin precedentes de US$13,298 millones.

Visto lo anterior, la variable a la que deberíamos prestar atención no es a la deuda bruta o el pasivo financiero del Sector Público Consolidado, sino a la deuda neta, la que resulta de deducir a la deuda bruta el valor de los activos financieros del Sector Público Consolidado. La deuda neta del Sector Público Consolidado pasó de US$39,050 millones en agosto de 2020 a US$52,424 millones en junio de 2023. En otros términos, pasó de 47.6% del PIB en agosto de 2020 a 44.0% en junio de 2023. Es cierto que sigue estando por encima del nivel de 2019, año previo a la pandemia, cuando cerró en 38.6% del PIB, pero todos estamos conscientes que la depresión económica provocada por la pandemia, obligaba a un fuerte endeudamiento. Lo que sí resulta obvio es que la fuerte acumulación de activos financieros que se ha producido entre agosto de 2020 y junio de 2023, revela que la intensidad del endeudamiento realizado estuvo por encima del necesario.