En días pasados tuve la oportunidad de escuchar las opiniones de varios analistas económicos sobre la necesidad de que la reforma fiscal a ser elaborada por el Gobierno incluya la reducción y/o eliminación de las exenciones tributarias que se otorgan a algunos sectores económicos y a determinados regímenes de comercio exterior. Uno de ellos planteó que la reforma debería reducir las exenciones que se conceden al régimen de zonas francas industriales de exportación.

Por alguna razón, algunos economistas y analistas tributarios parecen haber olvidado que el régimen de zonas francas industriales de exportación, que en otras geografías adopta la variante de zonas de libre comercio (término tradicional utilizado desde el siglo 19), zona de comercio exterior (India, 1983), zona franca industrial (Irlanda, antes de 1970), zona libre (E.A.U., 1983), maquiladoras (México, 1965), zona franca de exportación (Irlanda, post-1970), zona franca de procesamiento de exportaciones o zona libre de exportación (Corea, 1975), zona de procesamiento de exportaciones (Taiwán, 1966; Mauricio, 1970; Malasia, 1971; Filipinas, 1977; Indonesia, 1977; Vietnam, 1991), zona económica especial (China, 1979), zona de promoción de inversiones (Sri Lanka, 1981), entre otras, no es un invento dominicano. Es un modelo cuyo origen muy posiblemente lo encontramos en la decisión de Stamford Raffles, el oficial colonial británico que aseguró el control del estratégicamente localizado Singapur, de convertirlo en 1819 en un puerto internacional libre de restricciones para el tráfico de mercancías de las rutas china, del sudeste asiático y Europa-India que comerciantes chinos e ingleses, localizados en los cursos inferior y superior del río, respectivamente, atenderían. Hong Kong, operando también como colonia del imperio británico, ingresó en 1841 al club de los puertos de libre comercio.

En América Latina y el Caribe el régimen zona libre (Zona Libre de Colón, 1948), maquiladoras (México, 1965), zonas francas industriales de exportación (RD, 1969), y zonas francas (Colombia, 1958; Honduras, 1976; Nicaragua, 1976; Costa Rica, 1990; Guatemala, 1990; El Salvador, 1998) ha sido uno de los componentes de la estrategia de promoción de exportaciones, generación de empleos, atracción de inversión extranjera y transferencia de conocimientos adoptados en las últimas seis décadas.

Actualmente existen más de 4,000 parques de zonas francas de exportación en el mundo, que emplean a más de 70 millones de personas, representan el 40% de las exportaciones mundiales y absorben más del 20% de la inversión extranjera directa en el mundo. Si se realiza una radiografía de las características fundamentales del régimen, encontramos que el mismo se fundamenta en la eliminación de la mayor parte de las restricciones que tienden a encarecer los costos de producción y comercialización de los bienes y servicios. El “modelo de enclaves de manufacturas” se fundamenta en la eliminación de todo tipo de impuestos que impacte en los costos de producción y exportación. Por eso, el régimen requiere la eliminación de los aranceles de importación, el IVA en la compra de insumos, bienes y servicios requeridos en el proceso de manufactura y comercialización internacional, así como del impuesto sobre la renta que grava las utilidades de las empresas y los parques, entre otros.

El esquema tributario para las empresas y parques de zonas francas, en cualquier geografía que desee acoger este régimen de enclave de manufactura, viene definido por el modelo: exención total de impuestos. A uno podría gustarle o no gustarle el mismo. Si nuestro dogmatismo nos impide entender que este régimen requiere que se ofrezcan las exenciones impositivas que ofrecen todos las geografías que lo han adoptado, entonces la opción que tendríamos es clara: desmantelemos el régimen, cerremos las 830 empresas de zonas francas que operan en los 90 parques industriales que emplean a 200,000 trabajadores en 29 de las 32 provincias del país y que generan actualmente exportaciones anuales de US$8,000 millones, equivalentes al 62% del total de nuestras exportaciones de bienes en 2023. Reducir o eliminar las exenciones de las empresas de zonas francas y los parques industriales en los que operan, dada la elevada elasticidad de la demanda de los bienes y servicios que los más de 4,000 parques de zonas francas distribuidos en toda la geografía mundial ofrecen, generaría una rápida desviación de la inversión y del comercio desde nuestros 90 parques industriales hacia los establecidos en la región y en el resto del mundo.

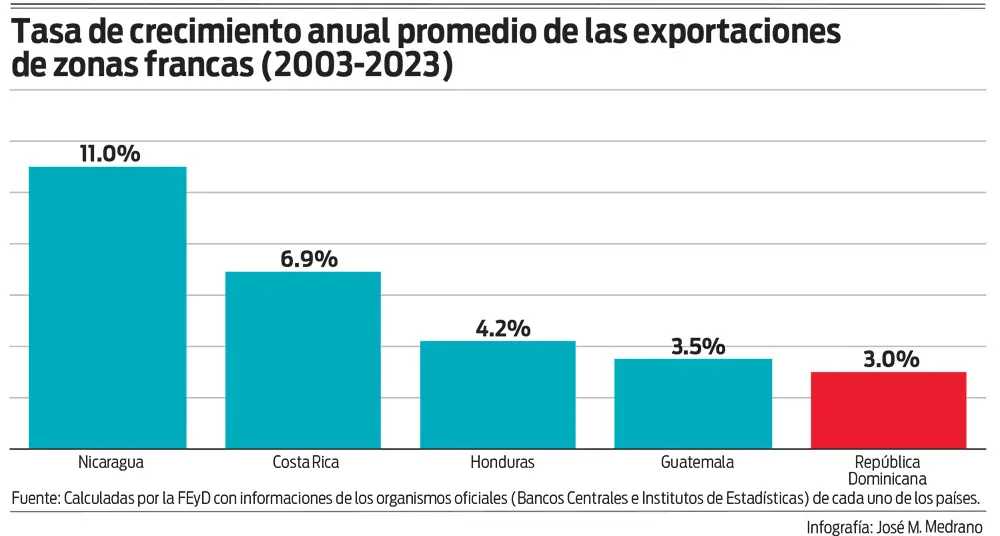

Cuando observamos la dinámica de las exportaciones de las zonas francas industriales de exportación y las empresas maquiladoras de la región, resulta evidente que el desempeño de las zonas francas establecidas en nuestro país ha quedado por debajo del exhibido por los países centroamericanos. En el período 2003-2023, las exportaciones de zonas francas en la República Dominicana crecieron a una tasa anualizada promedio de 3.0%, la más baja de la región. En el mismo período, el crecimiento anualizado promedio fue de 11.0% en Nicaragua, 6.9% en Costa Rica, 4.2% en Honduras y 3.5% en Guatemala. Llama la atención que mientras en el 2003, las zonas francas de República Dominicana exportaban un 33% más que las de Costa Rica, el año pasado las zonas francas costarricenses exportaron un 58% más que las nuestras. Mientras en el 2003 las exportaciones de nuestras zonas francas representaban el 21.1% del PIB, el año pasado apenas alcanzaron el 6.6% del PIB. Eso explica el porqué, mientras en el 2000, la participación de las zonas francas en el PIB era de 5.0%, el año pasado fue de solo 3.1%. Visto ese desempeño, en vez de estar teorizando sobre el absurdo de desmantelar o reducir las exenciones al régimen de zonas francas, deberíamos concentrar esfuerzos en el diseño y ejecución de las políticas públicas necesarias para dinamizar el sector de zonas francas industriales de exportación.

Mientras en México los desarrolladores privados y los gobiernos estatales y municipales han unido esfuerzos para invertir en los próximos años US$3,000 millones en la construcción de 50 nuevos parques industriales que agregarían 8 millones de metros cuadrados de naves para acoger un creciente número de empresas bajo influjo provocado por la decisión del gobierno de EE. UU. de estimular el “nearshoring” (reconfiguración geográfica de las cadenas globales de valor), aquí hay expertos sugiriendo eliminar la exención del impuesto sobre la renta a los desarrolladores y operadores de parques industriales, lo que produciría inmediatamente un aumento en la renta o alquiler en dólares que nuestros parques tendrían que cobrar a las empresas para compensar por la merma de rentabilidad que la eliminación de la exención produciría.

En lugar de estar pensando en cómo cobrar un par de pesos adicionales de impuestos a las empresas y parques establecidas en estos enclaves de manufactura, más allá del impuesto sobre la renta equivalente al 3.5% de los ingresos brutos generados por sus ventas en el mercado local y del arancel aplicable sobre el valor del bien manufacturado vendido localmente, deberíamos concentrar nuestros esfuerzos en evitar que México y Costa Rica terminen acaparando todo el influjo de inversión extranjera directa que está provocando la estrategia del “nearshoring”.

Seamos sensatos. Si los demás países centroamericanos que han acogido el modelo de zonas francas no están introduciendo modificaciones al sistema de exenciones impositivas que se ofrece a la inversión privada en estos enclaves de manufactura, nosotros no podemos introducirlas a no ser que el objetivo sea provocar la emigración de empresas de zonas francas desde nuestra geografía a la centroamericana. Solo un suicida fiscal actuaría de manera aislada eliminando las exenciones que nuestros competidores ofrecen a los inversionistas. Visto el débil desempeño de nuestro sector de zonas francas en los últimos 20 años, cuando lo contrastamos con el centroamericano, lo apropiado sería promover una discusión profunda que nos permita estructurar un conjunto de acciones y políticas públicas que potencien el crecimiento de este sector.

El Banco Mundial (BM), consciente del enorme potencial que tiene el sector de zonas francas, ha diseñado el proyecto “Transformación Industrial Verde y Resiliente de la República Dominicana, con el objetivo que el país pueda beneficiarse del “nearshoring”, el cual persigue modernizar la infraestructura industrial de zonas francas para que cumpla con normas de descarbonización y resiliencia climática, mejorar su capital humano para que el mismo pueda incursionar en la manufactura de mayor valor agregado, y fortalecer su clima de inversión. Para este proyecto, el BM ha separado US$150 millones, estimando que este financiamiento movilizaría US$130 millones adicionales del sector privado. Este es el tipo de iniciativas que debería consumir el tiempo de nuestras autoridades gubernamentales.

A esta podría agregarse una de las alianzas público-privadas más prometedoras para que la industria de exportación de nuestra nación pueda migrar hacia segmentos de mayor valor agregado: la incorporación del empresariado industrial dominicano (Adozona, AIRD) y del MICM en los consejos de dirección no solo de nuestros institutos politécnicos sino también de las universidades e institutos tecnológicos que reciben transferencias corrientes del Gobierno Central. ¿Objetivo? Fomentar, como nunca antes se ha hecho, los programas de STEM (ciencia, tecnología, ingeniería y matemáticas), mecatrónica y robótica en nuestros centros de formación. Solo así comenzaríamos a tener en el mediano plazo un flujo de recursos humanos calificados que permitan a República Dominicana ser un competidor fuerte en el mercado para las empresas que han comenzado a migrar desde China hacia Vietnam, México y Costa Rica.

La reforma fiscal debe racionalizar las exenciones que puedan ser racionalizadas. Nosotros no tenemos grados de libertad para hacerlo en el caso de las zonas francas. Racionalicemos aquellas donde podamos hacerlo. Pero, sobre todo, concentrémonos en lo fundamental, la reducción de la evasión fiscal.