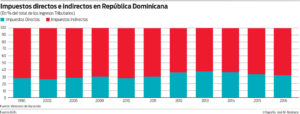

Los directos son buenos, los indirectos malos. Los primeros, supuestamente, son justos, pues paga más el que más gana o el que más riqueza tiene. Los segundos son pagados por todos por igual, sin importar si gana mucho o no.

En los primeros, colocamos al impuesto sobre la renta que pagan las personas y el que pagan las empresas sobre sus beneficios. También, el impuesto sobre la propiedad y la herencia. En los segundos, se incluyen todos los impuestos generales y específicos sobre el consumo (el impuesto sobre el valor agregado conocido como IVA o ITBIS, en su versión dominicana), el impuesto general sobre las ventas o “sales tax”, los impuestos selectivos al consumo en su versión ad-valorem, o específico, que gravan generalmente los derivados del alcohol, tabaco, los combustibles, los bienes suntuarios, y en algunos casos, las telecomunicaciones. También, los aranceles sobre las importaciones.

La introducción anterior es necesaria para abordar una de las críticas que se hace al impuesto mínimo sobre la renta o beneficios de las empresas definido como un porcentaje de los ingresos brutos (ingresos por ventas de bienes y servicios), la que señala que este impuesto las empresas lo trasladarían al consumidor, y sería este quien terminaría pagándolo. La modalidad, señalan, transformaría un impuesto “directo” en indirecto. De bueno, pasaría a malo.

Se critica que este tipo de impuesto mínimo sobre la renta lo que haría es agregar al ITBIS un impuesto adicional sobre las ventas. En el caso del ITBIS, el impuesto se cobra cada vez que a un producto o servicio se le agrega valor en cada una de las etapas de la cadena de producción, incluyendo los fabricantes, proveedores, distribuidores, vendedores minoristas y al consumidor final. En el caso de impuesto sobre las ventas, solo se cobra al consumidor final.

La crítica revela un análisis muy superficial, que no se adentra en los fundamentos de la economía de empresa. Cuando un empresario decide invertir, se fija una meta de beneficio después de impuesto o neto de impuesto. El beneficio antes de impuesto, a su vez, no es más que la diferencia entre los ingresos por venta y el costo total de venta. El beneficio después del impuesto se obtiene multiplicando el beneficio antes de impuesto por (1 – t), donde “t” es la tasa de impuesto sobre el beneficio.

La crítica que se hace al impuesto mínimo sobre los beneficios de las empresas en base a un porcentaje de los ingresos brutos, asume que en la determinación del precio de venta, el empresario no tiene en cuenta el nivel del impuesto sobre los beneficios. Ese es un supuesto difícil de aceptar, pues si el empresario se fija una meta de beneficio después de impuesto, entonces el nivel de impuesto sí incide en el precio de venta. En otras palabras, una empresa que esté exenta de impuesto sobre la renta, cuando vende un producto probablemente podrá fijar un precio de venta más bajo que otra que venda el mismo bien, pero no esté exenta del impuesto sobre los beneficios.

Lo anterior nos lleva a un territorio ligeramente más controversial: ¿Es realmente el impuesto sobre los beneficios de las empresas un impuesto directo en el sentido de que quien lo paga es el empresario? Si el nivel del impuesto sobre los beneficios que paga la empresa determina el nivel de precio del producto que esa empresa vende, entonces es el consumidor quien termina pagando ese impuesto. Si, de repente, a las empresas que venden refrescos, en un mercado con fuerte competencia interna de refrescos nacionales e importados, se les informa que la tasa de impuesto sobre los beneficios, en vez de 27% será 0%, muy posiblemente bajarán el precio de venta de los refrescos hasta el punto en que el beneficio neto de impuestos se mantenga constante.

Visto lo anterior, no parece sensato catalogar el impuesto sobre los beneficios de las empresas como un impuesto directo, si al final quien lo termina pagando, a través del precio que paga, es el consumidor.

De lo que se trata entonces es determinar cuál es la base más fácil y transparente para cobrar el impuesto sobre los beneficios de las sociedades: a) sobre la primera línea del Estado de Ingresos y Gastos que establece el nivel de los ingresos brutos; o b) sobre la línea resultante después de sumar y restar otras veinte o veinticinco variables, manipulables la mayoría, y que denominamos beneficios antes de impuesto netos de todo tipo de deducibles.

Pero, lo mismo sucede con el impuesto sobre la renta de las personas físicas. La mayoría de los trabajadores reciben su salario por el trabajo realizado en empresas privadas. ¿De dónde obtienen las empresas el dinero para pagar los salarios? De la venta de bienes y servicios. Un aumento en el impuesto sobre la renta de las personas físicas, en este caso trabajadores, hace que el valor del producto marginal del trabajo quede por encima de la remuneración neta de impuesto que recibe el trabajador. Surgirán presiones para aumentos de los salarios nominales, que posibiliten la restauración de la igualdad del salario neto de impuesto y el valor del producto marginal del trabajo. Las empresas tendrán que aumentar los salarios. ¿De dónde obtendrán la liquidez para pagar dicho aumento? Elevando los precios de venta. De nuevo, el consumidor termina cargando con el llamado “impuesto directo” que paga el trabajador sobre el salario devengado.

Si el trabajador es un profesional, sucede lo mismo. Tomemos el caso de un médico que cobra RD$4,000 por consulta. Actualmente, uno que otro médico evade el impuesto sobre la renta, cobrando en efectivo a sus pacientes. Si esto no fuese posible, debido a que la DGII lograse instalar cámaras de videos en todos los consultorios, que le permitiría saber con exactitud cuántos pacientes recibe el médico al mes, los médicos terminarán pagando un impuesto sobre la renta promedio de 20% del total de los ingresos por consultas atendidas. ¿Qué harían los médicos? Si recibían un promedio de 10 pacientes diarios, sus ingresos mensuales de 880,000 pesos y generarían un pago de impuesto sobre la renta de 176,000, quedándole ingresos netos de 704,000 pesos. Cuando explique en el hogar la necesidad de recortar gastos, es muy posible que no pocas parejas decidan pactar el traslado del impuesto al paciente. ¿De qué manera? Subiendo el costo de la consulta de RD$4,000 a RD$5,000. De nuevo, el “impuesto directo” pagado por el médico terminaría siendo pagado por el paciente o consumidor del servicio de atención médica.

La lógica podría ser extendida al impuesto sobre la propiedad (IPI). Si la DGII cobrase el IPI sobre el precio de mercado de las propiedades inmobiliarias, el impuesto a pagar subiría dramáticamente. Todo aquel afectado por la medida, sea un empresario, profesional o trabajador, buscará la forma de aumentar sus ingresos para hacer frente al aumento efectivo del IPI. Subirían los precios de lo que vende, los honorarios que cobra o reclamaría un aumento de su salario.

Incluso, el impuesto a la herencia, en un mundo de agentes racionales, donde los padres incorporan en su función de utilidad, los niveles futuros de bienestar de sus hijos y nietos, un impuesto a la herencia puede incentivar a los padres (generaciones actuales de empresarios, profesionales y trabajadores), a ahorrar más para dejarle a sus descendientes una herencia neta de impuesto similar a la que habían previsto antes del establecimiento de dicho impuesto. Para ello, los padres tratarían de elevar sus ingresos vía el aumento de los precios de lo que venden sus empresas, sus honorarios por los servicios ofrecidos o reclamarían aumentos de salarios. Como se observa, aún el impuesto a la herencia, en el marco de un modelo de equilibrio general de generaciones solapadas interconectadas por el altruismo, vemos erosionar la característica de “directo” que la literatura económica generalmente le confiere.

Al final, todos los impuestos terminan siendo pagados por los consumidores de bienes y servicios. En consecuencia, al igual que “no hay almuerzo gratis”, no hay tal cosa como impuesto directo, todos terminan siendo indirectos.

Es por eso que un buen sistema tributario es uno caracterizado por tasas impositivas razonables, y por la sencillez y fácil determinación y verificación de la base gravable. Usar el sistema tributario para mejorar la distribución del ingreso es una de las tomaduras de pelo más absurdas que a diario practicamos los economistas. Lo sensato es cobrar los impuestos de la manera más sencilla y menos distorsionante posible, permitiendo la alteración de los precios relativos sólo en los casos de que los “bienes” consumidos generen externalidades negativas. ¿Cómo mejoramos entonces la distribución del ingreso? A través del gasto público.

Es por eso que en países con limitaciones y debilidades institucionales, un impuesto sobre la renta de las empresas, en base a un porcentaje de los ingresos brutos, constituye una opción más sensata e inteligente para recaudar y evitar la evasión. Después de todo, si a los trabajadores los obligamos a pagar sobre los salarios que ganan, que no son más que los ingreso brutos que perciben, ¿Por qué a las empresas hay que permitirle deducir de sus ingresos brutos las mil y una noches de gastos de difícil verificación, cuando con tasas de 2.5% a 5.0% sobre sus ingresos brutos, como han demostrado nuestras zonas francas con el 3.5%, que pagan cuando venden al mercado local, pueden ganar dinero, progresar y hacer una contribución fiscal que permita al Estado cumplir con sus responsabilidades?