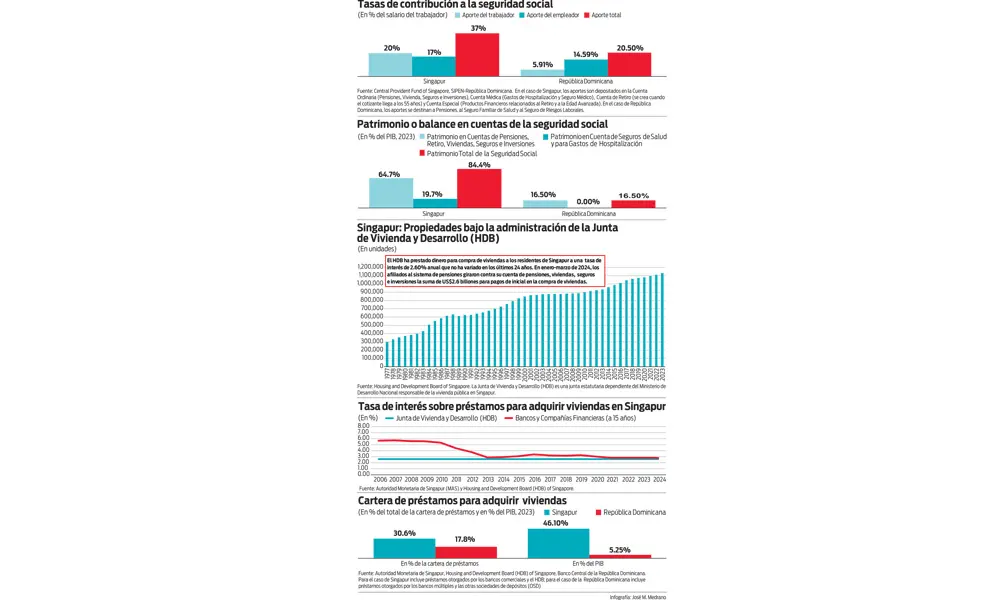

La evidencia internacional es contundente. Un aporte estatal que cubra el 10% o el 15% del costo de una vivienda no resulta suficiente si el objetivo que se persigue es brindar a la población la oportunidad de adquirir una vivienda que sirva como punto de partida para la acumulación de riqueza de las familias beneficiarias. Otras políticas son necesarias. En países como Singapur, por ejemplo, un cotizante a la seguridad social interesado en comprar una vivienda puede aprovechar sus ahorros en el plan de pensiones obligatorio del Fondo de Previsión Central (CPF) para el pago de inicial de la vivienda e incluso, para el pago de las cuotas del préstamo hipotecario otorgado por la Junta de Vivienda y Desarrollo (HDB). Estos préstamos, otorgados únicamente a residentes permanentes de Singapur, se confieren a una tasa de 2.60% (0.10% por encima de la tasa de 2.50% que el trabajador obtiene en su Cuenta Ordinaria de Pensiones, Vivienda, Seguros e Inversiones en el CPF). Esta tasa es prácticamente fija; no ha cambiado en los últimos 24 años. Este esquema vigente en Singapur ha logrado la construcción de más de un millón de viviendas y apartamentos, donde reside casi el 80% de la población.

El modelo de Singapur parte de tasas de cotización o contribución a la seguridad social relativamente altas. Todos los trabajadores de menos de 55 años de edad están obligados a cotizar mensualmente el 20% de su salario. El empleador aporta el 17%, con lo cual la cotización total alcanza un 37% del salario, casi el doble del 20.5% de la cotización consolidada (pensiones, seguro familiar de salud y seguro de riesgos laborales) del Sistema Dominicano de Seguridad Social. Esa elevada cotización explica en gran parte el porqué, a final de 2023, el balance acumulado en las Cuentas de Pensiones, Retiro, Vivienda, Seguro e Inversiones en Singapur alcanzaba un 64.7% del PIB, mientras que el correspondiente a la Cuenta de Seguro Médico y Gastos de Hospitalización era de 19.7% del PIB. El balance consolidado en las cuentas de la seguridad social en Singapur era de 84.4% del PIB, más de 5 veces el 16.5% del PIB que exhibían las cuentas de pensiones de nuestro sistema de seguridad social en 2023.

La realidad es que, desde 1960, en Singapur tenían muy claro que la vivienda era un componente esencial de la seguridad social. Aquella parecía ser una creencia compartida en aquellos años e incluso, desde tiempos atrás. Releyendo “Construcción de Viviendas en la República” de Orestes Herrera Bornia, publicado por la Editora del Caribe, C. por A., en 1958, se percibe que Trujillo tenía una concepción similar cuando sostenía que “hay que facilitar al mayor número de familias dominicanas el más indispensable elemento material de estabilidad y calor: la casa, el hogar propio donde a cubierto de zozobras y sobresaltos encuentre cada núcleo familiar seguridad para hoy y resguardo para el futuro, enlazando así, con continuidad de ideales y sentimientos, la vida de una a otra generación y haciendo permanente obra de bienestar nacional”. Esa concepción explica el porqué en el caso de Singapur, la posibilidad de tomar dinero de una de las cuentas de ahorro de la seguridad social para el pago de inicial de la vivienda y para el pago de las cuotas del préstamo provisto por la Junta de Vivienda y Desarrollo (HDB), ha hecho posible que, a final del 2023, la HDB tenga bajo su administración 1,130,144 viviendas. En el primer trimestre de este año, los afiliados al sistema de seguridad social de Singapur giraron US$2,600 millones para pagos de inicial en la compra de viviendas, una suma equivalente al 3.9% del balance consolidado que tenían los afiliados al sistema en sus cuentas de la seguridad social. Estos tomaron financiamiento con el HDB a una tasa de 2.60% o con los bancos y compañías financieras que ofertaban una tasa de 2.80%. Este esquema de facilidades para la adquisición de viviendas en Singapur explica el porqué, a final de 2023, el 30.6% de la cartera de préstamos de los bancos, compañías financieras y la HDB en Singapur estaba representado por préstamos para adquisición de viviendas, muy por encima del 17.8% que representó ese año la cartera de préstamos para viviendas del sistema financiero dominicano. Mientras la cartera de préstamos para adquirir viviendas en Singapur equivale a 46.1% del PIB, en nuestro caso apenas representa el 5.25%.

Si pasamos del Cono Sur de Asia donde se encuentra el diminuto Singapur al Cono Sur de América Latina donde se encuentra Chile, podemos observar políticas que podrían ayudarnos a definir una estrategia exitosa para acelerar la construcción y la adquisición de viviendas en nuestro país. En Chile, principal abanderado de la economía social de mercado de la región, han entendido que el Estado tiene un rol que jugar para facilitar la adquisición de viviendas. El Banco del Estado de Chile, mejor conocido como BancoEstado, el único banco estatal que opera comercialmente en Chile, ha sido la punta de lanza del sector financiero para la adquisición de vivienda en ese país. Algo parecido sucedía en República Dominicana en 1945-1960 cuando el Banco de Crédito Agrícola e Industrial de la República Dominicana, que prestaba al 8% anual para adquisición de solares y construcción de viviendas, al cual se sumó, partir de 1953, el Banco de Reservas de la República Dominicana, eran las principales fuentes de financiamiento para que las familias dominicanas realizasen el sueño de una vivienda propia.

En Chile han comprendido la importancia de ofrecer tasas de interés reales razonables sobre los préstamos para la vivienda. La tasa de interés real es la que resulta cuando a la tasa de interés nominal le descontamos la inflación (variación en el IPC en nuestro caso y en la Unidad de Fomento en el caso Chile). En Chile han entendido también la importancia de que esa tasa real sea relativamente baja, estable y predecible. Por eso, el BancoEstado y los demás bancos comerciales generalmente presentan sus ofertas de financiamiento para la adquisición de viviendas utilizando una nomenclatura como la siguiente: Tasa UF + 4.65%, donde Tasa UF es la variación porcentual de los últimos 12 meses de la Unidad de Fomento (una unidad de cuenta que se utiliza en Chile y que es reajustable de acuerdo a la inflación). Si la Tasa UF en 2023 fue de 3.9%, la tasa de interés nominal del préstamo para la compra de vivienda ofertado por BancoEstado sería de 8.55%; la tasa de interés real sería de 4.65%. Entre el 8% nominal que cobraba el Banco de Crédito Agrícola e Industrial de la República Dominicana en 1945-1960 para los préstamos de adquisición de solares y construcción de viviendas y el 8.55% del BancoEstado en Chile, no hay mucha diferencia.

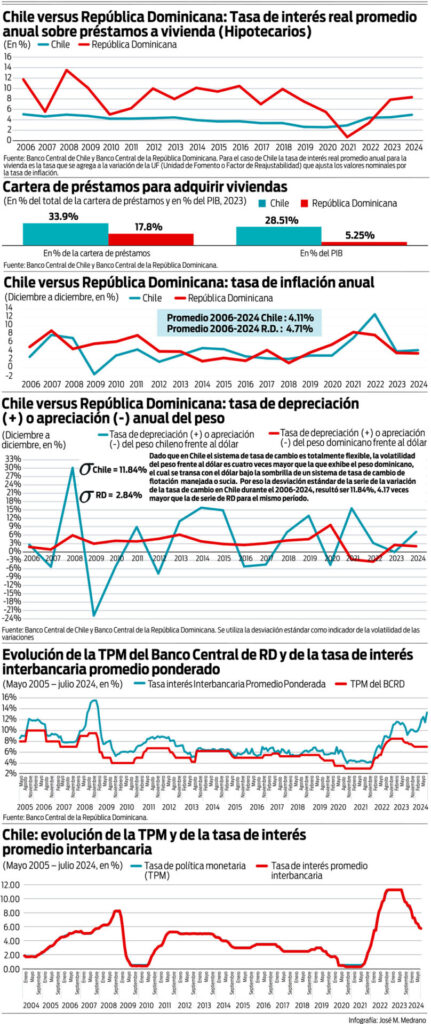

Cuando comparamos la tasa de interés real sobre los préstamos para adquisición de viviendas en Chile y República Dominicana durante el período 2006-2024 encontramos que mientras en Chile esta ha promediado 4.0%, en República Dominicana la tasa de interés real promedio para la compra de una vivienda ha promediado 7.9%, prácticamente el doble. Como si esto fuera poco, la volatilidad que ha exhibido la tasa de interés real para préstamos de adquisición de viviendas ha sido mucho mayor en nuestro caso. Esta ha oscilado entre 0.68% y 13.51% mientras que, en Chile, dado que las ofertas transparentan la tasa de interés real que se cobraría, esta ha oscilado entre 2.58% y 5.06% en el período analizado. Esto podría estar explicando el porqué mientras en República Dominicana la cartera de préstamos para adquisición de viviendas del sistema financiero apenas representa el 17.8% de la cartera total y el 5.25% del PIB, en Chile alcanza el 33.9% y 28.5%, respectivamente.

El lector podría pensar que esa diferencia tan marcada entre las tasas de interés reales de los préstamos para adquisición de viviendas en Chile y República Dominicana tiene su origen en que la tasa de inflación en nuestro país ha sido mucho menor que la tasa prevaleciente en Chile. Esa percepción, sin embargo, no es validada por la realidad. Durante el período 2006-2024, la tasa de inflación en Chile promedió 4.11%, con una mínima de -1.5% (2009) y una máxima de 12.77% (2022). En República Dominicana, durante el mismo período, promedió 4.71%, ligeramente más elevada que la de Chile, con una mínima de 1.17% (2018) y una máxima de 8.88% (2007). En consecuencia, la diferencia de 390 puntos básicos (3.90%) entre la tasa de interés real promedio de República Dominicana y Chile, no se debe a que hemos tenido menos inflación que en Chile, sino a otros factores asociados a las políticas monetaria y cambiaria que prevalece en las dos naciones.

Cuando se comparan las políticas monetaria y cambiaria que ejecutan los bancos centrales de Chile y República Dominicana, encontramos que ambos persiguen alcanzar las metas de inflación establecidas. Mientras el Banco Central de Chile utiliza fundamentalmente la tasa de política monetaria (TPM) para alcanzar el objetivo de inflación, el Banco Central de República Dominicana parecería estar utilizando no solo la TPM sino también una meta implícita de devaluación. Para ello, además de la TPM hace uso de medidas de ajuste cuantitativo de los agregados monetarios. Este ajuste cuantitativo no es realizado a través de variaciones en las tasas de encaje legal sino a través de colocaciones de instrumentos de deuda del Banco Central y de intervenciones significativas en el mercado de divisas, específicamente, venta de reservas internacionales que el Banco Central ha acumulado gracias a los superávit que pueden haberse producido en las cuentas corriente y financiera (incluyendo ingresos por colocación de deuda pública en el mercado global de capitales) de la balanza de pagos.

Esta diferencia en las políticas monetaria y cambiaria de ambos bancos centrales explica el porqué Chile, que tiene un sistema de tasa de cambio flexible o flotante, exhibe niveles de volatilidad de la tasa de cambio del peso chileno y dólar (medida como la desviación estándar de la tasa de depreciación) cuatro veces mayor que la volatilidad exhibida por la tasa de cambio del peso dominicano y el dólar. La persecución de una meta adicional e implícita de devaluación, al requerir en ocasiones de ajustes cuantitativos restrictivos de los agregados monetarios, generan en ocasiones situaciones de iliquidez en el mercado monetario que desencadena el surgimiento de altas tasas de interés reales. Eso explica el porqué mientras en Chile no existe prácticamente diferencia entre el nivel de la tasa de política monetaria (TPM) del Banco Central y la tasa de interés interbancaria promedio (la tasa a la que se prestan los bancos entre sí), en República Dominicana esta última en ocasiones ha superado la TPM en más de 600 puntos básicos, lo que refleja un serio nivel de iliquidez en el mercado monetario.

Este resultado no debería sorprender, pues como dijo Milton Friedman, no hay almuerzo gratis. Si además de perseguir una meta de inflación usted persigue una meta adicional de devaluación, alguna variable tendrá que ajustarse para lograr el milagro. En nuestro caso esa variable es la tasa de interés real. Lamentablemente, esto termina afectando a los que toman financiamiento para adquirir una vivienda. No es por casualidad que el FMI, el pasado 24 de julio, recomendó a las autoridades monetarias moverse hacia un escenario de mayor flexibilidad de la tasa de cambio.

Vistas las experiencias de Singapur y Chile y dado que el próximo 16 de agosto se inicia un período de dos años muy propicio para la ejecución de reformas estructurales, convendría incluir en la reforma del sistema de pensiones un aumento gradual en la tasa de cotización que permita incluir dentro de la cuenta de capitalización individual una subcuenta de ahorro para vivienda que el afiliado podría girar para el pago de inicial e incluso cuando enfrente alguna imposibilidad para pagar la cuota del préstamo. Dicha reforma debería incluir también la posibilidad de que, al alcanzar la edad de retiro, la cual debería ser elevada, el pensionado pueda decidir a partir del año que desee obtener gradualmente recursos a partir de una hipoteca inversa de su propiedad, los cuales se sumarían a la pensión mensual que esté recibiendo. Convendría también contemplar dentro de la reforma laboral que el balance que tiene cada trabajador dominicano en su cuenta implícita de cesantía en la empresa que labora, pueda ser traspasado a su cuenta de capitalización de ahorro para pensiones y viviendas.

Debe ponderarse también la intensificación del rol desarrollista que debe desempeñar el Banco de Reservas, el banco múltiple propiedad del Estado Dominicano. BanReservas podría crear un programa de créditos para la vivienda económica a 30 años con una tasa de interés igual a MI + 3.0%, donde MI es la tasa meta de inflación del Banco Central (actualmente, 4%). Si por alguna razón dicho programa arrojase pérdidas, estas serían fácilmente cubiertas por los dividendos anuales percibidos por el Estado Dominicano. No sería nada nuevo ni extraordinario. En Singapur, el HDB registró pérdidas por US$4,360 millones en 2023. Entre 1960 y 2023, esas pérdidas alcanzaron US$36,270 millones y fueron compensadas por el Gobierno. Son parte del aporte del Gobierno de Singapur a la seguridad social, al bienestar de la población y a una distribución más justa de la riqueza.

Finalmente, el traspaso de la deuda del Banco Central a Hacienda permitiría al primero atender con mayor prontitud la solicitud de mayor flexibilidad de la tasa de cambio que le ha hecho el FMI. Eso allanaría el camino a menores tasas de interés reales en República Dominicana. Con ello, lo que soñó Trujillo el 21 de abril de 1947 cuando pronunció el discurso de inauguración del primer barrio de mejoramiento social, “lograr que los obreros y las gentes humildes posean, al abrigo de inquietudes y sobresaltos, vivienda propia, buena y estable”, podría convertirse en una realidad en las próximas tres décadas.