El 2022 fue un año de prueba para el sistema financiero dominicano. El cambio brusco que se produjo en la postura monetaria del Banco Central (BCRD) para reducir las presiones inflacionarias, provocó un aumento significativo de las tasas de interés reales. Algunos economistas pensaron que lo anterior derivaría en una fuerte contracción de la demanda de crédito bancario, reducción marcada del margen de intermediación entre operaciones de préstamos y depósitos (excluyendo el aportado por la inversión de las disponibilidades), deterioro en la calidad de la cartera de préstamos, pérdidas sensibles de ingresos por operaciones de tesorería, baja en las utilidades respecto a las obtenidas en el 2021 y marcado descenso el valor agregado real que la banca múltiple aporta al PIB. Gracias a Dios, los economistas somos excelentes cronistas de lo ocurrido en el pasado lejano o reciente pero cuasi-charlatanes cuando nos colocamos el traje de Nostradamus para predecir el futuro.

La banca dominicana, una vez más, demostró tener, al igual que la economía dominicana, una resiliencia notable ante los choques internos generados por cambios inesperados de políticas y los externos que alteran dramáticamente los términos de intercambio, deprimen los “animal spirits” a los que se refería Keynes y motivan la posposición de las decisiones de inversión. Schumpeter, el economista que otorgó al crédito bancario el rol protagónico del financiamiento de la inversión en su Teoría del Desarrollo Económico (1934) basada en la tríada dinero-inversión-innovación, y McKinnon, en su Dinero y Capital en el Desarrollo Económico (1973), uno de los economistas que más insistió en la importancia de lo servicios financieros en la promoción del desarrollo económico, estarían muy complacidos con la resiliencia mostrada por nuestra banca el pasado año. En esta entrega, presentaremos algunos indicadores que revelan cómo la banca dominicana lidió con el cambio brusco de la política monetaria del BCRD y la sacudida de nuestro vuelo al desarrollo inducida por los fuertes vientos recesivos y las súbitas alzas de precios provenientes del exterior.

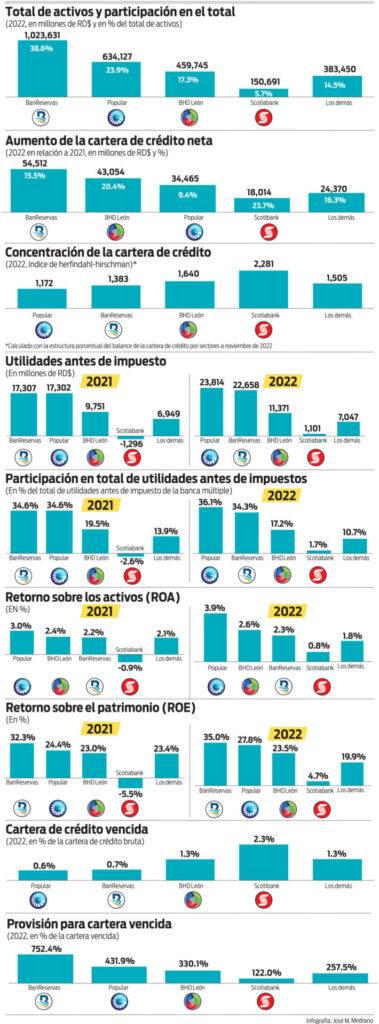

Los activos de la banca múltiple aumentaron en RD$214,302 millones, 9.2% por encima del nivel de 2021. En el 2022, Banreservas se convirtió en el primer banco dominicano con activos superiores al billón de pesos (RD$1,023,631 millones), para una participación de 38.6% en el total de activos de la banca, seguido por el Popular, el mayor banco privado, con RD$634,127 millones (23.9%) y BHD-León, con RD$459,745 millones (17.3%).

La cartera de crédito se expandió en RD$174,415 millones, equivalente a un aumento de 15.1% en relación con el 2021. Banreservas expandió la suya en RD$54,512 millones (15.5%), seguido por BHD-León con RD$43,054 (20.4%), Popular con RD$34,465 (9.4%), Scotiabank con RD$18,014 (23.7%) y los demás bancos múltiples con RD$24,370 (16.3%). Este aumento considerable de la cartera de préstamos resultó se fundamental para que la banca pudiese hacer frente a la menor lluvia de ingresos por operaciones de tesorería que el cambio súbito de las condiciones restrictivas del tiempo monetario provocó en el 2022.

La banca múltiple continuó operando en el 2022 con una notable diversificación de la cartera de crédito. Cuando se calcula el Índice de Concentración de la Cartera de Crédito utilizando la metodología del Índice Herfindhal-Hisrchman, observamos que el Popular es el banco con el mayor nivel de diversificación o menor nivel de concentración de la cartera de préstamos, con IHH de apenas 1,172, seguido por Banreservas (1,383) y BHD-León (1,640). Este indicador es de mucha importancia pues mientras más diversificada o menos concentrada esté la cartera de crédito a los sectores económicos de un banco en particular, mayor será la capacidad de resiliencia de dicho banco ante las perturbaciones internas y las sacudidas externas que puedan producirse.

A pesar de los choques internos y externos, las decisiones tomadas por los administradores de los bancos múltiples dieron como resultado un aumento de las utilidades. En efecto, el Popular registró el mayor nivel de utilidades antes de impuesto (RD$23,814 millones), 37.6% más elevadas que las de 2021. Banreservas, a pesar de operar con 3,625 empleados más y una nómina de salarios y compensaciones al personal superior en RD$8,698 millones a la del Popular, lo siguió de cerca con utilidades antes de impuesto de RD$22,658 millones, 30.9% más elevadas que las del 2021. La tercera posición la ocupó BHD-León, con RD$11,371 millones, un 16.6% más elevadas que las de 2021. Cuando comparamos las utilidades después de impuestos, Banreservas ocupa el primer lugar con 22,026 millones.

El notable crecimiento de las utilidades permitió al Popular elevar el retorno sobre activos (ROA) de 3.0% en 2021 a 3.9% en 2022; al BHD-León, de 2.4% a 2.6%; y a Banreservas, de 2.2% a 2.3%. Un comportamiento similar se registró en la dinámica del retorno sobre el patrimonio (ROE). Banreservas logró aumentarlo de 32.3% en 2021 a 35.0% en 2022; Popular de 24.4% a 27.8%; y BHD-León de 23.0% a 23.5%.

Debe resaltarse que la mejora en los indicadores de rentabilidad tuvo lugar a pesar de que en 2022 el margen financiero promedio anual entre operaciones de préstamos y depósitos se redujo en 0.87 puntos porcentuales para Banreservas, 0.58 p.p. para Scotiabank, y 0.34 p.p. para el Popular. Sólo el BHD-León, entre sus pares, vio aumentar su margen en 0.46 p.p.

A pesar del aumento de la tasa de interés real que se produjo en el 2022, la cartera vencida como porcentaje de la cartera de crédito bruta, se redujo de manera significativa. La del Popular bajó de 0.8% a 0.6%, la de Banreservas de 1.28% a 0.7%, y la del BHD-León de 1.72% a 1.3%. Los niveles de provisión de reservas para cubrir la cartera vencida aumentaron considerablemente. En el caso de Banreservas, la provisión de reservas para cubrir la cartera vencida alcanzó el 752%; Popular, 432%; BHD, 330%; Scotiabank, 122%; y en los demás bancos, 258%. Semejantes niveles de provisiones colocan a nuestra banca múltiple en una cómoda posición para hacer frente, si fuese el caso, a una desaceleración de la economía dominicana más fuerte de la esperada en el 2023, que de lugar a un deterioro de la calidad de la cartera de créditos.

Veamos ahora cómo la banca pudo hacer frente a los nubarrones en el mercado de capitales, especialmente, en el segmento de los activos o títulos financieros de renta fija, provocados por los sucesivos aumentos en la tasa de política monetaria del BCRD y los cupones de los nuevos títulos de deuda pública doméstica (bonos de Hacienda y certificados de inversión del BCRD). Tal y como manda el protocolo de una buena administración financiera frente a la previsible caída de los precios de esos activos financieros, los bancos optaron por potenciar la capacidad de su cartera de crédito como fuente generadora de ingresos. La participación de la cartera de crédito neta en el total de activos netos de la banca múltiple privada aumentó con relación al nivel de 2021. En el caso del Popular pasó de 60.7% a 63.5%; Scotiabank, de 52.3% a 62.4%; y BHD-León, de 50.4% a 55.4%. Banreservas, al ser el brazo financiero del Estado dominicano, sólo pudo aumentar la participación de la cartera de crédito neta en el total de activos neto de 39.1% a 39.7%. No puede olvidarse que, entre agosto de 2020 y diciembre de 2022, los depósitos del sector público no financiero en Banreservas y BCRD han aumentado en RD$222,786 millones. En lugar de alocarse y conceder préstamos sin rigurosidad apoyándose en depósitos previsiblemente transitorios, Banreservas, actuando con prudencia, decidió invertir una buena parte de esos depósitos inesperados en certificados de inversión del BCRD. Por eso sus inversiones netas como porcentaje del total de activos netos, registraron un 38% (RD$37,903 millones) en el 2022, un nivel más elevado que las de BHD-León (19%), Scotiabank (16%) y Popular (14%).

Por esa razón, más de la mitad de los ingresos de BHD-León (52.6%) y Popular (50.6%) emanó de intereses y comisiones sobre la cartera de préstamos, seguidos por Banreservas (41.6%) y Scotiabank (41.3%). Debe resaltarse que Banreservas registró el mayor aumento nominal, con un aumento de RD$8,621 millones en sus ingresos por intereses y comisiones sobre préstamos, seguido por BHD-León (RD$6,451 millones) y Popular (RD$5,800 millones). Los ingresos por tesorería representaron el 22.5% de los ingresos totales de Banreservas. Para la banca múltiple privada, estos representaron el 15.9% para BHD-León, 10.1% para Popular y 8.2% para Scotiabank. La sequía de ingresos por ganancia de capital en la venta de títulos de renta fija que se produjo en 2022, provocó una baja de RD$9,510 millones en los ingresos por operaciones de tesorería de Banreservas, RD$3,537 millones en los de BHD-León, RD$636 millones en los del Scotiabank y apenas RD$497 millones en los del Popular. Por operaciones de canje de divisas, los ingresos representaron el 7.5% en el caso del Popular, 5.9% para Banreservas, 5.5% para Scotiabank y 4.6% para BHD-León. Los ingresos por comisiones, servicios, diversos, por diferencia de cambio, intereses sobre disponibilidades y por fondos interbancarios, representaron el 43.3% de los ingresos de Scotiabank, 32.7% de Popular, 26.9% de BHD y 25.5% de Banreservas.

Nuestra banca múltiple opera con elevados índices de solvencia. A noviembre de 2022, estos ascendieron a 17.0% para Scotiabank, 15.9% para Popular, 14.6% para BHD-León, 14.1% para Banreservas y 14.7% para los demás bancos múltiples.

Finalmente, el valor agregado que la banca múltiple contribuye al PIB nominal, aumentó considerablemente en el 2022 al pasar de RD$140,370 millones en 2021 a RD$168,406 millones en 2022, para un aumento de un 20%, muy por encima de la tasa de inflación promedio de 12 meses (8.81%) y del deflactor implícito del PIB (11.1%). En la realización de este aporte en 2022, la cuota de Banreservas alcanzó el 36.4%; la del Popular, 28.5%; y la del BHD-León, 16.4%. El BCRD reportó que el sector financiero creció 5.7% el año pasado, uno de los pocos sectores que logró superar el crecimiento real del PIB de 4.9%. La banca múltiple fue la principal responsable de ese resultado. Sin lugar a dudas, Schumpeter y McKinnon se sentirían complacidos al observar que estos resultados se produjeron a pesar de que las tasas de interés pagadas a los depositantes y ahorrantes aumentaron más (4.13 p.p.) que las cobradas sobre préstamos a los consumidores e inversionistas (2.40 p.p.).