El odio creció cuando se dio a conocer que la licitación fue ganada por el consorcio Odebrech-Tecnimont-Estrella. Muchos preferían las ofertas chinas más baratas, independientemente de que ninguna de las presentadas cumpliese con las especificaciones técnicas que había elaborado el asesor contratado por la CDEEE y que luego operaría como ingeniero supervisor del cliente: Stanley Consultants.

El sentimiento de rechazo se disparó cuando se dio a conocer que Catalina, dada las especificaciones técnicas elaboradas por Stanley Consultants, costaría US$1,945 millones, lo que incluía la construcción de un amplio puerto marítimo con modernos sistemas de transporte con correas cerradas para el carbón, para evitar el contacto de este con el aire. Los señalamientos y acusaciones de sobrevaluación no se hicieron esperar.

No importó que Stanley Consultants considerase que ese precio estaba dentro del rango de modelos similares en Estados Unidos. Tampoco que el Gobierno, consciente que era deseable liberar a Catalina de la mala reputación que le endilgaban, convocase una Comisión Presidencial, para verificar si el proceso de licitación fue o no transparente, si se respetó la legislación vigente en la materia, y si el precio del contrato estaba o no sobrevaluado.

Después de entrevistar a todos los participantes y observadores del proceso, se dictaminó que todo había transcurrido con transparencia, que se había cumplido con la ley 340-06 y que el precio de US$1,945 millones caía en el rango inferior para unidades con esas características. Incluso, la empresa contratada por los comisionados, FTI, indicó en su reporte de precios que el de Catalina, era en promedio 6% inferior al precio de otras plantas similares construidas en la región.

Hace unas semanas, faltando poco tiempo para que Catalina inicie su incursión en el mercado, el Gobierno anunció que convocará a una licitación pública internacional para seleccionar a un socio privado de clase mundial, el cual compraría aproximadamente el 50% de las acciones de la empresa Central Termoeléctrica Punta Catalina. Uno habría pensado que los críticos de ese proyecto aplaudirían esa decisión, pues ésta validaría parcialmente el criterio que ellos inicialmente sostenían de que el Estado no debía invertir recursos en generación cuando los privados estuviesen en disposición de hacerlo. Por alguna razón extraña, en poco tiempo, los críticos de Catalina han pasado de privatizadores a estatistas.

¿Se están enamorando de ella?

Señalan que no existen justificaciones técnicas ni económicas para vender parte de las acciones de Punta Catalina. Los críticos han indicado que el Estado puede operar eficientemente esta empresa generadora. La verdad es que en este punto los críticos tienen, en teoría, toda la razón. Es cierto que no existe ninguna razón o justificación técnica para concluir que el Estado no reúne las condiciones para operar este tipo de empresas eléctricas. En muchos países del mundo, el Estado es propietario de empresas generadoras de electricidad y las opera con gran eficiencia. El problema, sin embargo, es que en nuestro caso acumulamos una enorme evidencia empírica que genera dudas sobre la capacidad del Estado dominicano de manejar eficientemente empresas, sean eléctricas o no. A diferencia de Singapur, donde las empresas eléctricas estatales son manejadas con criterios apegados fielmente a la eficiencia y a la maximización de beneficios, en el caso dominicano han sido otros los criterios que han predominado.

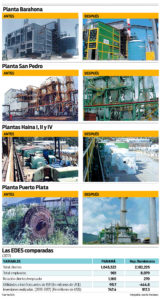

Solo hay que ver las condiciones financieras en que se encontraban las empresas generadoras de electricidad estatales del país antes de la capitalización. Estaban prácticamente descapitalizadas, imposibilitadas de mantener niveles mínimos de CAPEX que permitieran sostener su operación y posibilitar su expansión. El que no quiera perder tiempo analizando estados financieros, puede echar un vistazo a las fotos que acompañan a este artículo y que revelan el estado en que se encontraban algunas generadoras estatales antes de la capitalización. O eche una mirada al marcado contraste de eficiencia existe entre las EDES panameñas (51% privadas, 49% estatales) y las dominicanas (100% estatales). Mientras las tres EDES panameñas se manejaban con 901 empleados a final del 2017, las nuestras lo hacían con 8,079. En promedio, la relación clientes/empleado es de 1,160 en las EDES panameñas; en las nuestras alcanza apenas 270. Mientras las EDES panameñas registraron utilidades por US$100 millones en el 2017, las nuestras exhibieron pérdidas por US$445 millones.

Adicionalmente, las inversiones realizadas por las EDES panameñas durante el 2013-2017, en dólares por cliente a final del 2017, fueron 70% más elevadas que las realizadas por las nuestras.

Como se observa, aunque en teoría los críticos de Catalina tienen razón en el sentido de que no existen justificaciones técnicas que impidan al Estado operar eficientemente empresas eléctricas y por tanto, las unidades de Punta Catalina, estos deberían ser los primeros en reconocer la validez de las preocupaciones de origen histórico que llevarían a muchos a pensar que asumiríamos un riesgo elevado, si dejamos que un activo tan valioso sea administrado por el Estado de un país que, en los últimas seis décadas, no ha podido lidiar efectivamente con el fenómeno del clientelismo.

Los críticos sostienen que tampoco existen justificaciones económicas que motiven la venta de una parte de las acciones de Catalina. En un país donde el Estado pudiese administrar eficientemente empresas y en el cual la deuda pública no estuviese ejerciendo mucha presión sobre las finanzas públicas, los críticos tendrían razón. Sin embargo, son ellos mismos quienes a diario llaman la atención sobre el ritmo de contratación de endeudamiento público, y los riesgos que asume la República si no logra desacelerarlo. El Gobierno dominicano, consciente de que la preocupación de los críticos y de la oposición sobre el endeudamiento está bien fundamentada, ha indicado que con los ingresos que recibiría de la venta de parte de las acciones de Punta Catalina, reduciría la magnitud de las necesidades brutas de financiamiento previstas para el año 2019. En otras palabras, emitiría menos deuda pública que la autorizada en el Presupuesto del 2019.

No entendemos, por tanto, el porqué el rechazo a la decisión del Gobierno. Por un lado, abre la empresa a privados, que son los preferidos por la oposición y los críticos para generar electricidad. Segundo, cerraría un potencial espacio al clientelismo que endilgan al partido de gobierno. Y tercero, permitiría reducir la contratación de endeudamiento público, posiblemente la más común de las pancartas de los críticos y opositores del Gobierno. Ninguna otra decisión anunciada por el Gobierno de Danilo Medina podría estar más identificada con la crítica opositora que la venta parcial de las acciones de Catalina. Hace 4 años la odiaban. Hoy parecen amarla más que el propio Gobierno.