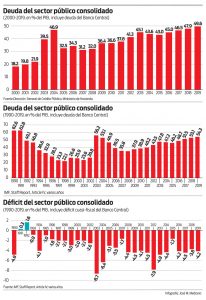

La deuda pública dominicana exhibe una tendencia alcista. Como porcentaje del PIB alcanzó 49.6% a final del 2019, partiendo del estimado de 49.2% de la Dirección General de Crédito Público cortado a septiembre del 2019. El FMI, en su Staff Report de la Consulta bajo el Artículo IV de agosto de 2019, proyectaba que final del año pasado la deuda del sector público consolidado (gobierno central, instituciones descentralizadas no financieras, gobiernos municipales, seguridad social, instituciones públicas no financieras, CDEEE y Banco Central), terminaría en 54.3% del PIB. El hecho de que la deuda del sector público consolidado el año pasado haya cerrado en un nivel inferior a la de los años 1990, 1991 y 2003, y similar a la del 2004, no debería motivar a cruzarnos de brazos frente a la tendencia que lleva la misma.

El mercado global de capitales conoce y comprende perfectamente la situación. En los últimos dos meses, casi una decena de tenedores de bonos de República Dominicana han visitado el país para escuchar la posición de las autoridades del gobierno y de los partidos políticos de la oposición sobre la situación de la deuda y ponderar las visiones que tienen sus equipos económicos sobre cómo piensan cambiar la tendencia creciente que registra la deuda pública desde el 2009. La impresión que se han llevado es que todos están conscientes del problema y que el mismo debe ser enfrentado con seriedad, una vez concluyan las elecciones del 2020. También se llevan la impresión de que algunos tienen planes mucho más definidos que otros sobre lo que hay que hacer.

A pesar de ello, el mercado global de capitales dio la semana pasada un fuerte espaldarazo al gobierno dominicano al construir un libro de órdenes por más de US$8,000 millones por los bonos globales a 10 y 40 años que colocó la República Dominicana a las tasas más bajas de la historia: 4.50% para el primero de US$1,000 millones y 5.85% para el segundo de US$1,500 millones. Esta histórica colocación, además de permitir un “rollover” de los vencimientos de deuda pública a menores tasas de interés y, por tanto, reducir la tasa de interés promedio de la deuda pública, genera dos efectos positivos adicionales. Por un lado, permite a las empresas radicadas en la República Dominicana que deseen incursionar en el mercado global de capitales, obtener financiamientos a menores tasas de interés. Y segundo, envía una clara señal a los inversionistas extranjeros que estén ponderando invertir en República Dominicana sobre la necesidad de ajustar a la baja la tasa que aspiran utilizar para descontar el flujo de efectivo que generaría su inversión en el país. En otras palabras, el nivel de riesgo de invertir hoy en República Dominicana es mucho más bajo que el de hace 30 años. En 1990 nadie habría imaginado que el país podría emitir un bono de US$1,500 millones, con vencimiento de 40 años, a una tasa de interés anual de 5.85%.

Lo anterior revela que los extranjeros que analizan la posibilidad de invertir en deuda o “equity” de República Dominicana, no tienen la visión catastrófica de algunos locales que postulan que el país se está cayendo a pedazos o que la economía es un desastre, pronunciamientos que parecen estar motivados por los tiempos políticos y de campaña que vivimos. Por eso compran bonos a 10 y 40 años con rendimientos que emanan de una curva con pendiente positiva: a menor plazo, menor tasa. Si estuviésemos al borde del colapso, posiblemente el bono a 10 años acarrearía una tasa de interés mayor que el de 40 años: la curva de rendimiento tendría pendiente negativa. Pero, sobre todo, el libro de órdenes no habría llegado a los US$2,000 millones y las tasas exigidas por los potenciales compradores habrían superado el 15%.

Estoy consciente que por estar inmerso en tiempos políticos o de campaña electoral, resulta más razonable hablar del nivel y la tendencia de la deuda pública y no de la causa que da lugar a ambos: el déficit del sector público consolidado. Toda la clase política dominicana está consciente de que el crecimiento de la deuda pública tiene su origen en el hecho de que los diferentes gobiernos que hemos tenido en los últimos 20 años, no han logrado eliminar o reducir significativamente el déficit del sector público consolidado. En el 2012, por ejemplo, el FMI estimó que este alcanzó 7.9% del PIB, el más alto luego del 8.7% del 2003 que provocó la crisis bancaria que estalló en ese año. La presente administración, durante el período 2013-2019, lo ha reducido a un promedio de 4.0% del PIB, reflejando una mejoría en la disciplina fiscal, aunque todavía insuficiente para revertir la creciente tendencia que ha exhibido la deuda pública como % del PIB, a pesar del crecimiento anual promedio de 6% que ha registrado la economía durante los últimos 7 años. El déficit no ha podido reducirse más debido a que mientras las recaudaciones como % del PIB han permanecido prácticamente estancadas, la clase política fue forzada a firmar un Pacto por la Educación durante la campaña electoral del 2012 para elevar el gasto público en educación de 2.2% del PIB que promedió en el 2007-2012 a 4.0% a partir del 2013. Danilo Medina firmó el Pacto. Y cumplió. Reducir el déficit del sector público consolidado de casi 8% del PIB en el 2012 a mucho menos del 4% del PIB que se ha logrado, habría requerido prácticamente eliminar la inversión pública, lo que habría repercutido negativamente en las posibilidades de crecimiento de la economía.

Para cambiar la tendencia de la deuda pública vamos a necesitar un mayor esfuerzo fiscal. En 1990, la deuda del sector público consolidado alcanzó 62.6% del PIB, según las estimaciones del FMI. A partir de 1992 comenzó a reducirse año tras año, hasta llegar a 22.1% del PIB en 1998. Esa reducción dramática de la deuda pública se debió, en primer lugar, a la reforma fiscal de 1992 que había sido antecedida por la reforma arancelaria implementada a finales de 1990, la cual permitió reducir el déficit del sector público consolidado a 1.3% del PIB durante el período 1991-1998 y, en segundo lugar, al fuerte crecimiento de la economía, el cual promedio 6.1% durante el período 1992-1998. El ajuste fiscal descansó fundamentalmente en un aumento considerable de los ingresos tributarios como % del PIB. La presión tributaria aumentó 3.3 puntos porcentuales del PIB entre 1991 y 1992-1993. Un segundo ajuste tuvo lugar en 1997-1998 al ajustarse los precios de los combustibles, restaurando el diferencial del petróleo, lo que permitió elevar la presión tributaria en 1.4 puntos porcentuales del PIB entre 1996 y 1997-98.

Es por eso que todos prefieren hablar de deuda y no de déficit. Saben que, si se refieren al segundo término, caerán en un tema políticamente incorrecto de abordar en tiempos de campaña: la necesidad de recaudar más impuestos. Aceptemos pues que todos guarden silencio sobre temas desagradables. No hay que apresurarse. La imprudencia e impertinencia están prohibidas en tiempos de campaña. No se puede pedir el voto y mas impuestos al mismo tiempo. Los compradores de bonos dominicanos lo saben. Por eso actuaron como lo hicieron el pasado miércoles.