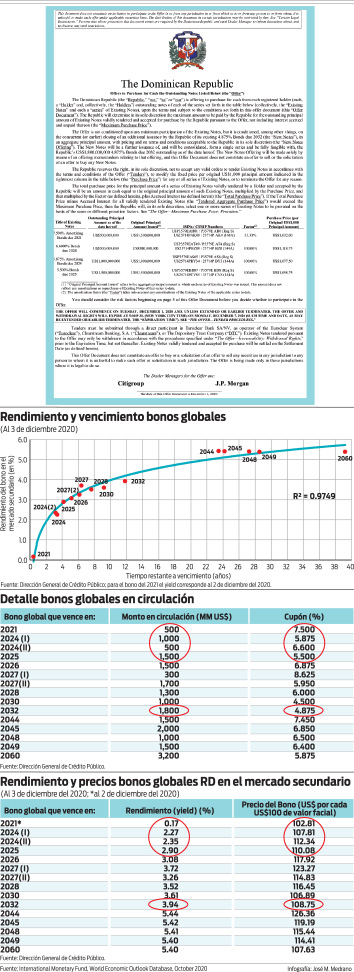

El pasado martes 3 de noviembre, el Gobierno dominicano, representado por el Ministerio de Hacienda, presentó a los tenedores de cuatro bonos globales de la República, acompañado por Citigroup y J. P. Morgan, una oferta de compra anticipada del principal de los mismos, a precios en sintonía con los vigentes en el mercado secundario. La oferta se circunscribe al remanente no amortizado del bono que vence en 2021 (US$500 millones) con cupón de 7.50%, al bono que vence en 2024 (US$500 millones) con cupón de 6.60%, al bono que vence en 2024 (US$1,000 millones) con cupón de 5.875%, y al bono que vence en 2025 (US$1,500 millones) con cupón de 5.50%.

El monto máximo con potencial a ser honrado anticipadamente por el Gobierno tiene un valor facial de US$3,500 millones. Tomando en consideración los precios de esos 4 bonos en el mercado secundario, el martes 3 de diciembre el Gobierno ofertó comprar anticipadamente esos bonos a precios de US$1,032.00, US$1,118.75, US$1,077.50 y US$1,098.75 por cada US$1,000.00 de valor facial, respectivamente. En el caso utópico de una acogida del 100% de la oferta, el Gobierno realizaría un desembolso de US$3,801 millones. Ese día, el valor total de esos cuatro bonos en el mercado cerró en US$3,805.1 millones, revelando que Hacienda presentó una oferta realista, basada en los precios vigentes de esos bonos en el mercado secundario.

¿De dónde saldría el dinero necesario para cancelar anticipadamente el principal de los cuatro bonos? Hacienda, observando la curva de rendimiento de nuestros bonos globales, determinó que el bono con vencimiento 2032, al tener un rendimiento por debajo del indicado para ese vencimiento en la curva de rendimiento, tiene un precio relativamente elevado en el mercado secundario. ¿Qué señal envía ese precio? Que una reapertura de ese bono, con el objetivo de levantar la liquidez que necesitaría el Gobierno para pagar anticipadamente el principal de los bonos que vencerán en el 2021-2025, generaría una gran demanda y permitiría al Gobierno reabrirlo en términos favorables.

Lo primero que debe indicarse es que la transacción no aumentaría la deuda pública externa. Los ingresos que se obtendrían con la reapertura del bono 2032 se utilizarían para reducir la deuda representada por los bonos 2021-2025. En segundo lugar, la operación permitiría quitar del medio una buena parte de los vencimientos de deuda pública externa del quinquenio 2021-2025, a cambio de aumentar los vencimientos del 2032, lo que eleva la vida promedio de la deuda pública representada por bonos globales. El monto de la deuda pública externa se mantiene igual, pero el plazo promedio de vencimiento de la misma aumenta. En tercer lugar, la cancelación anticipada de bonos globales con cupones relativamente altos (7.50%, 6.60%, 5.875% y 5.50%), pagando su valor facial, más la prima indicativa del mercado secundario, con recursos que se obtendrían con un bono de menor cupón (4.875%), produciría un alivio en la carga de intereses que enfrentaría el Gobierno durante el período 2021-2025.

A todo lo anterior debemos añadir que la operación generaría una holgura financiera al Gobierno durante el 2021, la cual podría oscilar entre US$300 y US$500 millones dependiendo del nivel de acogida que reciba la oferta por parte de los tenedores del bono 2021. Dado que, en el Presupuesto General del Estado de 2021, ese vencimiento de US$500 millones fue incluido dentro de las necesidades brutas de financiamiento de 2021, el Gobierno dispondría de una autorización del Poder Legislativo para levantar recursos que no necesitaría el próximo año para amortizar deuda. A través de un Presupuesto Complementario que aprobaría el Congreso en el curso del 2021, el Gobierno podría recibir la autorización para utilizar esos recursos en obras de infraestructura física que estimulen la recuperación económica y fomenten la competitividad, o para extender de manera focalizada por un tiempo adicional y minimizando la probabilidad de ocurrencia del problema del polizón o “free rider”, la vigencia del Fondo de Asistencia al Empleado (FASE), el Programa Quédate en Casa y el Programa de Asistencia al Trabajador Independiente (Pa’ Ti).

Esta transacción, la cual ha sido antecedida por la decisión de las tres calificadoras de riesgo (Moody’s, Fitch y Standard & Poor’s) de no rebajar el rating de la deuda soberana dominicana en el 2020, si termina ejecutándose con la prudencia y sensatez que se requiere, para no erosionar el apetito por nuestra deuda soberana que la mayor duración promedio de la misma podría inducir, reduciría el nivel de incertidumbre que enfrentaría el Gobierno dominicano a principios del 2021, cuando tenga necesidad de incursionar de nuevo en el mercado global de capitales para levantar una parte de sus necesidades brutas de financiamiento para el próximo año. Adicionalmente, la oportuna y sensata oferta presentada el pasado martes y cuyos resultados se conocerán posiblemente esta noche o mañana, liberaría tiempo, espacio y estrés en la agenda del Gobierno que este necesitará, para dedicarlos al principal tema de políticas públicas de 2021: la concertación de la reforma fiscal que deberá someterse a la aprobación del Congreso en el último cuatrimestre del próximo año.